・会社員とフリーランスで所得税は変わるのか

・会社員とフリーランスで社会保険料はどう違うのか

会社員とフリーランスとの間で、働く時間や場所、仕事の獲得方法など、働き方に大きな違いがあります。その中でも、特に把握しておくべき重要な領域が、税金に関連する事項です。

会社員の立場では、通常、税金に関わる手続きはほとんどが会社によって行われているはずです。しかし、フリーランスとして独立すると、税金に関する全ての責任が個人に移行します。この点について理解しておくことが肝要です。

この記事では、会社員とフリーランスの間で税金がどのように異なるかについて説明します。所得税や住民税などの税金だけでなく、社会保険料などの違いについても詳しく解説します。将来のために適切な税金の管理を行うために、ぜひ参考にしていただければと思います。

会社員とフリーランスで違ってくる税金とは?

会社員とフリーランスで支払うべき税金はそれほど変わりません。変わってくるのは、「個人事業税」と「消費税」の2つです。

| 会社員が支払う税金 | フリーランスが支払う税金 |

| ・所得税 ・住民税 | ・所得税 ・住民税 ・個人事業税 ・消費税 |

それぞれの税金について詳しく見ていきましょう。

所得税

所得税とは、1年間の収入から、経費を引いた所得に対して発生する税金のことです。所得が多い人ほど、支払額が増える「累進課税方式」を導入しています。

所得税額は以下の計算式で求められます。

税率や控除額などは、下記の速算表に則って決まります。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え、330万円以下 | 10% | 97,500円 |

| 330万円を超え、695万円以下 | 20% | 427,500円 |

| 695万円を超え、900万円以下 | 23% | 636,000円 |

| 900万円を超え、18,000万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え、4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

出典:国税庁

課税される所得金額が400万円の場合、所得税額は以下のようになります。

課税される所得金額は、会社員とフリーランスとで、計算方法が少し異なってきます。

会社員

会社員の場合は、下記の計算式で課税される所得金額を算出します。

所得金額=給与等の収入金額-給与所得控除額

給与所得控除とは、会社員のみに認められている所得控除です。控除額は年収ごとで異なります。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

| 1,625,000円まで | 550,000円 |

| 1,625,001円から 1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から 3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から 6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から 8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

出典:国税庁:令和2年分以降

給与所得控除額は年度毎によって変わってきます。

会社員の場合は、基本的に会社が納税してくれるため、自分は何もしなくても大丈夫です。

フリーランス

フリーランスの場合は、下記の計算式で課税される所得金額を算出します。

フリーランスには給与所得がない代わりに、自分で経費を計算することができます。経費とは、事業に関して支払った費用のことです。打ち合わせ時に発生した会議費や飲食代、クライアント先へ移動する時に発生した交通費などがあります。

またフリーランスが所得金額を算出する際は、以下のような控除を適用することも可能です。

- 青色申告特別控除

- 医療費控除

- 雑損控除

- 社会保険料控除

- 生命保険料控除

- etc……

フリーランスの場合は、自分で確定申告をして、所得税額を算出して、納税する必要があります。

住民税

住民税とは、住んでいる自治体に支払う税金のことです。都道府県税と市区町村税を合わせた総称を「住民税」と呼びます。

住民税を算出する計算式は以下のようになります。

所得割とは、課税所得に対して税率を適用して計算される税額のことで、一般的な税率は10%です(都道府県民税率+市区町村民税率)。ただし、自治体によっては10%未満の税率を採用している地域も存在します。対照的に、均等割とは所得に関係なく一律に適用される税率のことを指し、多くの場合5,500円(都道府県民税3500円、市区町村民税2000円)が適用されます。

会社員とフリーランスの間において、住民税の違いはあまり顕著ではありません。どちらの場合も、所得金額や居住地域によって住民税額が決まります。納税方法に関しては、会社員の場合は会社が、フリーランスの場合は個人が自ら納税する必要があります。

重要なのは、所得税と住民税を適切に管理し、自身の財政状況に合わせて納税計画を立てることです。どちらの税金も公的な負担であり、正確な情報と適切な手続きが求められます。

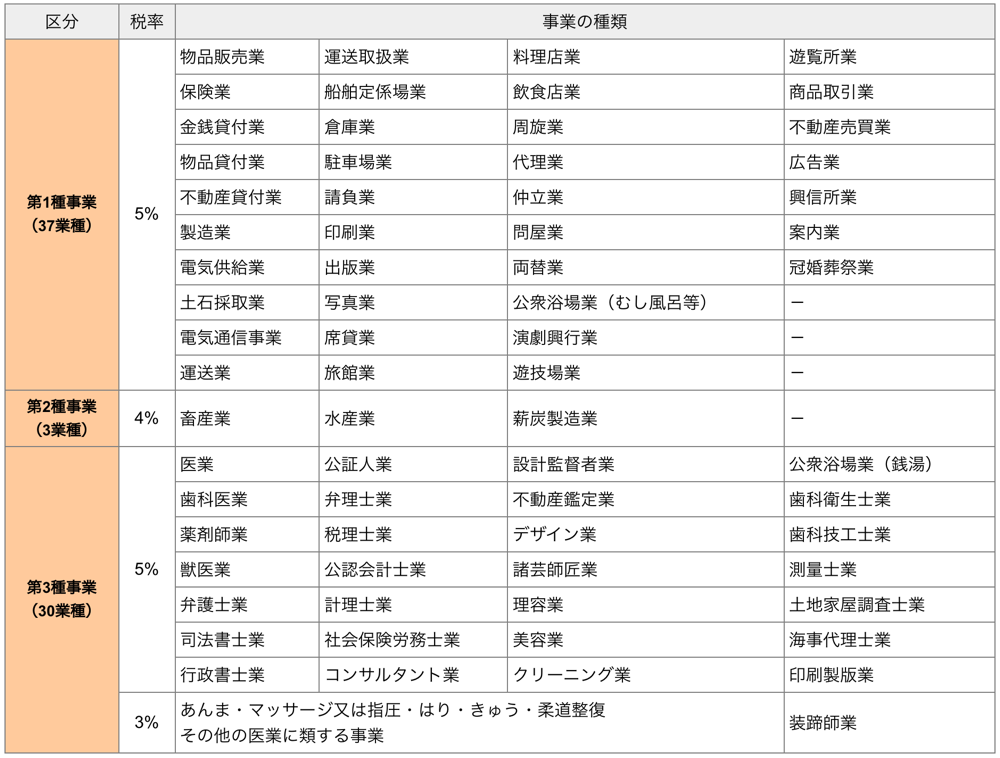

個人事業税

「個人事業税」は、特定の事業を行っている個人に課せられる税金です。会社員にはかからない税金で、特定のフリーランスのみが支払う必要があります。

対象になる事業は70種あり、それぞれで税率は変わってきます。

出典:東京都主税局

とはいえ、この事業にあてはまる人が全員支払わなければいけないわけではありません。事業主控除が290万円あるため、所得がそれ以下の人は支払わなくて大丈夫です。

消費税

フリーランスとしての収入が1,000万円を超えると、消費税を支払う必要があります。消費税は所得税や住民税と異なり、売上から消費税のかかる仕入れや経費を差し引いた金額に対して課税されます。

消費税の支払いに関しては、特徴的な点があります。具体的には、売上に対する消費税が発生した場合でも、その支払いは2年後に行われるということです。この点を念頭において、十分な資金計画を立てておくことが大切です。支払い期限を忘れたり、支払いが困難になることを避けるために、資金管理に注意を払うようにしましょう。

消費税の特性を理解し、適切な時期に支払いを行うことで、ビジネスの円滑な運営を確保することができます。

会社員とフリーランスでは税金以外にも保険が違ってくる

会社員とフリーランスで違ってくるのは税金だけではありません、以下の保険も変わってきます。

①健康保険

②年金保険

③雇用保険

④労災保険

①健康保険

健康保険とは、病気や怪我などをしたときに給付をもらえる保険のことです。健康保険にはいくつか種類があり、会社員とフリーランスでは以下のように加入する保険が変わってきます。

| 会社員 | フリーランス |

| 健保 | 国民保険 |

具体的にどのような違いがあるか以下で確認していきましょう。

会社員の場合

会社員が加入する健康保険は、「健保」と呼ばれ、現在の給与を基にして保険料が設定され、所得に応じて保険料が増加します。健康保険には出産手当金や傷病手当金なども支給されます。

保険料の額は都道府県ごとに異なるため、住所によって保険料が変動し、地域によって支払い額が差異を示します。家庭ごとに保険料が計算されるため、個々の負担が国民健康保険に比べて低くなることが一般的です。

また、通常、会社と被保険者の間で保険料を半分ずつ分担することが原則とされており、そのため個人の負担額はより削減されます。保険料は給与やボーナスから天引きされるため、自身で支払いを行う必要がありません。

健康保険の特長を理解し、保険料の支払いや保障内容についてしっかりと把握しておくことが大切です。

フリーランスの場合

フリーランスは通常、国民健康保険に加入することとなります。国民健康保険は健康保険と異なり、出産手当金や傷病手当金などの給付が行われない特徴があります。保険料は前年の所得を基に計算され、住民税と同様の所得割と均等割の要素を含みます。ただし、基礎控除が33万円あるため、住民税とは異なる金額になることに注意が必要です。

国民健康保険は個々の加入者ごとに負担額が計算されるため、健康保険よりも負担料が相対的に高くなることがあります。また、全額を個人で負担する必要があり、自身で保険料を納付する必要があります。

国民健康保険の特性を理解し、適切な保険料の支払いや健康保障を確保するために、計画的な資金管理が重要です。

②年金保険

年金保険は、該当項目にあてはまことが起きたときに毎年定期的に一定額を支給してもらえる保険です。年金と聞くと、老後のためのお金というイメージを持たれるかもしれませんが、年金にも種類があり、老後以外のことでも該当項目に当てはまれば、お金を支給してもらえます。

一般的に老後もらえる年会は「老齢年金」と呼ばれており、他にも以下のようなものが年金としてあります。

- 老齢年金

- 障害年金

- 寡婦年金

- etc……

会社員とフリーランスでは、加入する年金保険は以下のように違います。

| 会社員 | フリーランス |

| 厚生年金 | 国民年金 |

それぞれ詳しく見ていきましょう。

会社員

会社員が加入する年金保険は、一般的に厚生年金です。厚生年金は、国民年金に上乗せして支給される公的年金制度です。

厚生年金の保険料は所得に応じて変動しますが、受け取ることができる給付額も所得と加入期間によって影響を受けます。加えて、通常、会社と被保険者が保険料を2分の1ずつ負担することとなっており、これによって個人の負担額が低減されます。

厚生年金の特長として、受け取れる給付額が多く、国民年金に比べて充実していると言えるでしょう。これにより、将来の年金収入を安心して計画することができます。年金制度に関する理解を深め、適切な加入と支払いを行うことが重要です。

フリーランス

フリーランスが加入する年金保険は、基本的に国民年金保険です。この制度では、所得に関わらず一定の給付額が設定されており、加入期間によって支給される金額が決まります。

保険料に関しても、所得によらず年度ごとに一律の金額が適用され、その全額を自己負担する必要があります。フリーランスは会社員のような上乗せ制度が適用されないため、将来の老後に備えるために自身で対策を講じる必要があります。

私的年金や貯金、投資などを活用して、老後の生活資金を準備する人が多い傾向にあります。自分自身の将来を見据え、適切な方法で資産を築くことが大切です。フリーランスとしての年金制度と、その他の老後資金の構築手段を比較検討し、バランスの取れた計画を立てましょう。

③雇用保険

雇用保険は、仕事がなくなった場合に失業給付を受け取るための保険制度です。一定の条件を満たす場合、失業後に一定期間、給付金を受けることができます。失業期間中には職業訓練校に通い、新たな資格やスキルを習得することも可能です。

育児や介護などの理由で一時的に仕事を休む場合にも、雇用保険から手当が支給されます。通常、会社員は雇用保険に自動的に加入されており、保険料は会社と被保険者の双方が負担します。特に会社が保険料の多くを負担し、給与やボーナスから天引きされることが一般的です。

一方で、フリーランスは雇用保険に加入することができないため、自分で働けなくなった際の備えを自ら行う必要があります。将来の不測の事態に備えるため、私的な保険や貯金、リスクヘッジの計画を立てておくことが重要です。フリーランスとしての安定と将来への備えを考え、適切な対策を講じることが大切です。

④労災保険

労災保険は、労働中や通勤中に発生した事故や病気による被害に対して補償してくれる保険です。

この保険に加入する義務は雇用者である会社にあり、労働者自身が手続きをする必要はありません。

加入している場合、労働者は労働中や通勤中の事故や病気による損害に対して補償を受けることができます。保険料は会社が全額負担し、給与やボーナスから天引きされることもありません。このように、労災保険は会社が労働者を保護するための重要な保険制度と言えます。

ただし、中小事業主や一人親方などの一部のフリーランスには、「特別加入」という制度が存在し、労災保険に加入することが認められています。しかし、全てのフリーランスが一般的な労災保険に加入することはまだ実現しておらず、この点には注意が必要です。将来のリスクに備えるために、適切な保険や予防策を検討することが重要です。

フリーランスは確定申告をして所得を報告する義務がある

会社員の場合は、会社が個人の所得を計算して、税金の支払いなどをしてくれますが、フリーランスの場合は自分でしなければいけません。そのため、フリーランスは、自分で確定申告をする必要があります。

ここからはフリーランスが行うべき確定申告の申告方法や納税方法について紹介します。

申告方法

フリーランスの場合は、原則、自身で確定申告をしなければなりません。確定申告は、下記のステップで作業を行います。

1.帳簿を付ける

帳簿とは、発生した売上や経費の金額を記録することです。確定申告には主に以下の2つのやり方があり、帳簿の付け方も変わってきます。

| 青色申告 | 白色申告 |

| 複式簿記 (貸借対照表と損益計算書が必要) | 簡易簿記 (売り上げや経費を入力して作成すればOK) |

作成した帳簿は7年間保存し、税務調査があった際には開示する義務があります。帳簿がないと、確定申告で報告した所得額が合っているのかどうか、支払った税金は正しかったかどうかがわからないためです。

破棄してしまうと、脱税の疑いをかけられ、延滞金や罰金を支払わなければならない場合もあるため、必ず保管しておきましょう。

2.確定申告に必要な書類の作成

確定申告に必要な書類は、確定申告を青色申告でするか、白色申告でするかで異なってきます。

| 青色申告 | 白色申告 |

| ・確定申告書B ・青色申告決算書 ・確定申告書に添付する各種控除関係の書類(控除を受ける場合) ・源泉徴収票(給与所得などがあった場合) | ・確定申告書B ・収支内訳書 ・確定申告書に添付する各種控除関係の書類(控除を受ける場合) ・源泉徴収票(給与所得などがあった場合) |

作成作業をを簡略化したい時は、会計ソフトで確定申告に必要な書類を作成するのがおすすめです。帳簿のデータを、確定申告書に自動で反映させられるソフトを使えば、入力作業がほとんどなく、効率的に確定申告ができます。

3.確定申告書を最寄りの税務署へ提出する

確定申告書の記入が終わったら、最寄りの税務署へ提出します。確定申告書の提出期間は、毎年2月16日~3月15日です。

提出方法は、直接税務署へ持っていく以外に、郵送やe-taxがあります。郵送の場合は、封筒に必要書類を入れて提出します。消印有効であるため、3月15日に発送しても問題ありません。

「e-tax」とは、インターネット上で確定申告ができるシステムのことです。原則24時間稼働しています。前もって手続きをしなければなりませんが、それさえ完了すれば、インターネット上から確定申告作業ができるためラクです。

パソコンだけではなく、スマホからでも確定申告ができます。e-taxを利用するために必要な手続きは以下のとおりです。

2.電証明書の取得

詳しくは、e-tax公式ページで確認してください。

確定申告を自分でするのが面倒なら税理士へ委託しよう

自分で確定申告をするのが手間に感じる人もいるでしょう。その時は、税理士に全ての作業を委託すると良いでしょう。

税理士へ委託できれば、帳簿の作成や確定申告書類の作成をする必要がなく、本業に割く時間を確保できます。また税務調査の際にも税理士に助けてもらえるため、必要以上に心配する必要もなくなります。

それなりに費用は必要になりますが、自分でやるよりもプロに依頼する方がメリットがあると感じる人は検討してみてください。

納税方法

確定申告をして決まった税金は、納付書か口座振替で納付します。支払回数は、税金の種類によって異なります。

・住民税は、一括払い、もしくは3カ月分をまとめて定期的に支払い

・健康保険料は、一括払い、もしくは10~11回に分けての払い

・年金保険料→一括払い、もしくは1カ月ごとの支払い

金額が大きかったり、所得が少なくて支払うのが厳しかったりする時は、自治体や税務署などへ相談すると、減額や免除などを認めてもらえる場合があります。

ただし減額や免除をすると、それだけ受け取れる給付額が減ってしまうため、注意しましょう。

まとめ

・所得税

・住民税

・所得税

・住民税

・個人事業税

・消費税

会社員とフリーランスでは、働き方だけでなく、支払うべき税金や保険料などの負担も大きく異なります。フリーランスに転身する際には、これらの変化に対して理解を深めることが重要です。なぜなら、無知のままフリーランスになると、「思った以上に高額な税金を支払わなければならなかった」「将来の給付金が少なくて不安を感じた」といった後悔の感情が生じる可能性があるからです。

フリーランスとしての生活は、会社員のように専業で給与を受け取るのではなく、自分で事業を運営することを意味します。税金や保険料、年金などの手続きは、ほとんど自分で行わなければなりません。したがって、これらの領域についてもしっかりと理解し、不安を感じる部分は積極的に対策を取ることが求められます。

フリーランスとしての成功には、経済的な健全さと将来の安心感が不可欠です。十分な情報収集と計画を立てて、自分自身で適切な措置を講じていくことで、将来に向けて安定した基盤を築くことが可能となるでしょう。

フリーランスのエンジニアを目指すならテックビズに相談!

テックビズでは、「フリーランスエンジニアになりたい」「フリーランスエンジニアに今のスキルでなれるのか」「実際に案件を紹介してほしい」などのお悩みに対してキャリア面談を行なっております。

テックビズでは、ただ案件を紹介するだけでなく、キャリア面談をし、最適な案件をご紹介できるので、「平均年収720万円」「稼働継続率97%超」という実績を出しております。

フリーランスエンジニアに興味がある人は、ぜひテックビズのキャリア面談を活用してみてください。