・フリーランスで税金についての理解を深めたい

・フリーランスに転身する前に税金について知っておきたい

フリーランスとして働く場合、会社員とは異なり、税金を全額自分で管理・支払う責任があります。加えて、税金額を正確に計算するための確定申告も自分で行う必要があります。これらの事情から、フリーランスの方々は税金に関する悩みを抱えることが少なくありません。

①支払う税金の種類が分からない

②会社員の頃より税金が高い

③税金の支払い期日を過ぎてしまった

④確定申告の仕方が分からない

フリーランスの税金の悩み① 支払う税金の種類が分からない

フリーランスになると、会社員の頃とは違って、税金を自分で支払わなければなりません。とはいえ、税金と一口に言っても、様々なものがあります。

とりあえず、以下の6つについて理解をしておくといいでしょう。

①所得税

②住民税

③個人事業税

④消費税

⑤国民健康保険料

⑥国民年金保険料

それぞれ詳しく見ていきましょう。

①所得税

所得税とは、1年間の総収入から経費を差し引いた金額に課せられる税金のことです。フリーランスの方々も、この所得税を納付する必要があります。

日本では「累進課税方式」が採用されており、収入が高いほど支払う税額も増加します。所得税額の計算方法は以下のとおりです。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え、330万円以下 | 10% | 97,500円 |

| 330万円を超え、695万円以下 | 20% | 427,500円 |

| 695万円を超え、900万円以下 | 23% | 636,000円 |

| 900万円を超え、18,000万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え、4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

出典:国税庁

例えば、課税される所得金額が400万円の場合、所得税額は以下のようになります。

②住民税

住民税とは、住んでいる自治体に支払う税金のことです。都道府県税と市区町村税を合わせた総称を「住民税」と呼びます。

フリーランスは全員支払う必要があります。住民税を算出する方法は、以下のとおりです。

所得割は、課税所得に適用される税率を用いて計算される税金のことを指し、通常税率は10%(都道府県民税率と市区町村民税率の合算)が基本です。ただし、一部の自治体では10%よりも低い税率が適用されることもあります。一方、均等割は所得額に関係なく一律に課税される税率のことで、一般的には5,500円(都道府県民税が3,500円、市区町村民税が2,000円)が多く見られます。

住民税の額は所得金額や居住地域によって異なり、これらの要因によって住民税の額が高くなるか低くなるかが決まります。

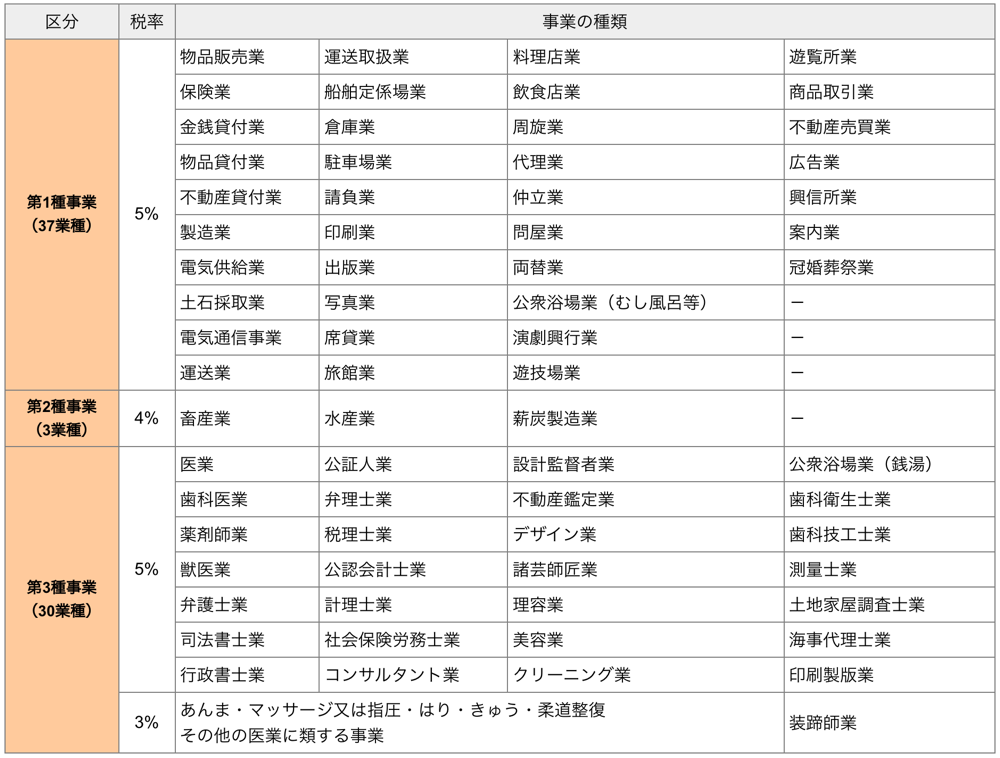

③個人事業税

「個人事業税」は、特定の事業を営んでいる個人に課される税金です。これには該当する業種を営むフリーランスも含まれ、支払いの義務があります。

対象となる業種は合計で70種類あり、それぞれの業種に応じて異なる税率が適用されます。

出典:東京都主税局

とはいえ、事業主控除が290万円あるため、所得がそれ以下の人は支払わなくて済みます。

④消費税

フリーランスとして活動し、年間の売上が1,000万円を超える場合、消費税の納税が必要となります。所得税や住民税などとは異なり、納税対象は所得ではなく、消費税のかかる売上から消費税のかかる経費を差し引いた金額となります。

ただし、この支払いは売上が発生した2年後に行われる点に留意してください。支払いを忘れずに適切に行うためには、資金管理に細心の注意を払うことが大切です。

⑤国民健康保険料

フリーランスは、国民健康保険に加入する必要があるため、国民健康保険料を支払わなければいけません。

国民健康保険料の計算方法は、少し複雑です。

・所得割=(収入-経費-基礎控除33万円)×(医療分保険料の税率+後期高齢者支援分保険料の税率+介護分保険料の税率)

・均等割=(医療分保険料の均等割+後期高齢者支援分保険料の均等割+介護分保険料の均等割)×対象人数

・世帯割=(医療分保険料の世帯割+後期高齢者支援分保険料の世帯割+介護分保険料の世帯割)×対象世帯数

税率や均等割、世帯割の値は自治体ごとで異なりますし、様々な減免措置もあります。詳しいことは、お住まいの自治体にて確認するようにしましょう。

⑥国民年金保険料

フリーランスが加入する年金保険は、基本的に国民年金保険です。加入しないでいることはできませんので、全員保険料を支払う必要があります。保険料は所得に関係なく、年度ごとに一律の金額で、全額自己負担しなければなりません。

2023年度の国民年金保険料は、月額16,520円でした。年度ごとによって支払額は変わりますので、日本年金機構の公式ページから確認するようにしましょう。

フリーランスの税金の悩み② 会社員の頃より税金が高い

会社員としての経験では、給与から自動的に天引きされていた税金。しかしフリーランスに転身すると、税金の支払いは自己負担となり、会社との共同負担ではなく、全額自身で支払わなければならなくなります。そのため、「税金負担が大きい」と感じることもあるでしょう。

ここでは、税金負担を軽減するための3つの方法をご紹介します。

①青色申告特別控除を使う

②経費を増やす

③所得控除を増やす

①青色申告特別控除を使う

青色申告特別控除を利用すれば、所得から最大で65万円の控除を受けることができます。所得が減少すれば、所得税や住民税、社会保険料などの課税対象額も減少し、節税の効果が期待できます。

さらに、所得控除を受けられるだけでなく、以下のようなメリットも存在します。

・貸倒引当金の計上が認められている

・取得価額が10~30万円未満であれば、減価償却費として一括計上できる

ただし、特定の条件を満たさない限り、青色申告特別控除を利用することはできません。以下の記事では、青色申告のメリットや利用条件などについて詳しく解説していますので、ぜひ参考にしてください。

②経費を増やす

経費を増やすことで、所得金額を減少させることができ、支払う税金を軽減できます。仕事で使用する車の購入や出張に関連する旅費や交通費を数十万円として計上するなど、経費を増やす方法は数多く存在します。

経費として計上できる費用としては、以下のようなものが挙げられます。

・旅費交通費

・接待交際費

・会議費

・家賃

・etc……

ただし、事業に直接関連しない費用を経費として計上してはいけません。自分一人で判断するのが難しい場合は、税務専門家のアドバイスを求めることをおすすめします。

税務署に直接訪問する必要はありません。電話での問い合わせも可能ですし、無料でアドバイスを受けることができます。不明点がある場合は、自己判断せずにプロの意見を求めるよう心がけましょう。

③所得控除を増やす

所得控除を増やすと、所得税・住民税の課税対象額が減るため、節税になります。所属控除には、例えば以下のようなものがあります。

・生命保険料控除

・社会保険料控除

・etc……

フリーランスの税金の悩み③ 税金の支払い期日を過ぎてしまった

納付期限が過ぎても、特定の期間内に支払いを完了すれば、大きな問題には発展しません。しかし、長期間にわたり未納のままにしていると、重大な結果を招くことがあります。

ここで特に注意すべきは、年金保険料の納付です。年金保険料を支払わなかった場合、以下のような状況に直面する可能性があります。

①電話がかかってくる

②催告状が届く

③督促状が届く

④資産差押通告が届く

⑤資産差押えが決行される

ステップ1.電話がかかってくる

国民年金の保険料の支払いを無視すると、日本年金機構が業務を委託している民間企業からの連絡が発生することがあります。これは一般的に電話での連絡で、具体的な内容は「いつの分の年金保険料が未納なのか」や「いつまでに支払うことが可能なのか」といったものです。

こういった電話は、行き違いや誤解からかかってくることもあります。したがって、既に年金の支払いを完了している場合には、その旨を明確に伝え、必要なら領収証や振込の確認番号を用意するよう心がけましょう。

このような連絡を無視したり、約束した期限に年金を支払わなかった場合には、次の手続きに進むこととなります。これは遅延損害金の発生や、最悪の場合、訴訟を含む法的措置が取られることも含まれます。

年金は将来の生活を支える重要な制度ですので、支払いを怠らないよう、計画的な管理を心掛け、必要な場合には日本年金機構に相談を行うことが大切です。

ステップ2.催告状が届く

この段階では、催告状が送付されます。要は、年金の支払を促すための書類です。催告状には以下の2種類のものがあります。

・特別催告状

催告状

催告状とは、「国民年金の未納保険料のお知らせ」という内容の書類が送付されてくる通知です。この書類には、未納額と支払い期限が明記されており、指定の期限までに銀行、郵便局、コンビニなどでの支払い手続きを行う必要があります。お早めに対応いただくことをおすすめします。

特別催告状

催告状が来ても、支払いをせずにいると、特別催告状が届きます。特別催告状は封筒の色によって緊急度が変わってきます。

・黄色:要注意

・赤色:危険

赤色の封筒が届いた場合、財産の差し押さえの可能性があるという旨の通知が同封されています。ただし、必ずしも財産の差し押さえが行われるわけではありません。この通知には、日本年金機構からの見解として、「支払いを忘れているだけでなく、故意に支払いを怠っている人」という認識が示されています。

できるだけ早く支払い手続きを済ませるように心掛けましょう。

ステップ3.督促状が届く

赤色の特別催告状が送付されても、支払いが遅れる場合は、督促状が届く可能性があります。督促状は、本人だけでなく、家族や配偶者にも送付されることがあります。

さらに、督促状が届くと、通常の国民年金保険料に加えて、延滞金を支払う必要が生じます。そのため、可能な限り督促状が届く前に支払い手続きを済ませることが望ましいです。

ステップ4.資産差押通告が届く

督促状を無視した場合、資産差押通告が送付されます。この通知には、あなたの資産を強制的に差押さえる手続きが記載されています。

この通知が届いた時点で、実際に財産の差し押さえ手続きが進行されることになります。

ステップ5.資産差押えが決行される

差し押さえられる代表的な資産としては、以下のようなものが考えられます。

・貯金

・自宅などの不動産

・生活必需品以外の資産(自動車や家具など)

支払いをしないと将来年金が受け取れない or 受け取れる金額が減る

国民年金の支払いを怠ると、財産差押のリスクだけでなく、将来的には年金の受給ができなくなる可能性があります。国民年金を受け取るためには、最低でも10年以上にわたり国民年金保険料を支払う必要があります。

また、支払いを10年以上続けていたとしても、未納期間が存在すると、将来受け取ることができる年金額が減額されてしまう可能性があります。未納期間は最大2年まで遡及して支払うことが可能ですので、未納期間がある場合は、早めに支払い手続きを行うよう心がけましょう。

支払いができない場合は免除制度を利用しよう

税金の支払いができない場合は、免除制度を活用するようにしましょう。ここでも年金保険料を例に説明すると、年金には以下の4つの免除制度があります。

全額免除

前年所得が以下の計算式で計算した金額の範囲内であること

(扶養親族等の数+1)×35万円+22万円4分の3免除

前年所得が以下の計算式で計算した金額の範囲内であること

78万円+扶養親族等控除額+社会保険料控除額等半額免除

前年所得が以下の計算式で計算した金額の範囲内であること

118万円+扶養親族等控除額+社会保険料控除額等4分の1免除

前年所得が以下の計算式で計算した金額の範囲内であること

158万円+扶養親族等控除額+社会保険料控除額等出典:日本年金機構

年金の場合は、免除制度を利用すると、将来受け取れる受給額が減ってしまう点には注意しましょう。年金以外にも免除制度はありますが、所定の条件を満たす必要があります。

所得額が一定金額以上ある人は使えませんが、どうしても税金を払う余裕がない人は検討してみてください。

フリーランスの税金の悩み④ 確定申告の仕方が分からない

確定申告の手続きがわからなくて悩むことがあるかもしれません。確定申告とは、1月1日から12月31日までの売上や経費、所得を自己計算し、その所得に応じて支払うべき税金を計算する手続きのことです。毎年、2月15日から3月15日までの期間内に、指定の税務署へ報告する必要があります。

専業のフリーランスの場合、所得が38万円を超えると確定申告が必要です。また、給与所得もあるフリーランスの場合、給与所得を除くその他の所得合計額が20万円を超えると確定申告が必要です。確定申告の手続きをきちんと行うことで、適切な税金を納めることができます。

確定申告を行わないと、延滞税や追徴課税などのペナルティが発生してしまいます。確定申告のやり方がもし不安な人は以下の2つの対策をとることを検討してみてください。

①会計ソフト・アプリを利用する

②税理士に委託する

①会計ソフト・アプリを利用する

確定申告の手続きが不慣れで不安な方には、会計ソフトやアプリの利用をおすすめします。これらのツールは、クレジットカードや銀行口座などと連携して、自動的に必要なデータを取得し、シンプルな操作で仕訳を行うことができます。

専門的な知識がない方でも、ソフトやアプリの案内に従って手続きを進めれば、確定申告書類を簡単に作成することが可能です。また、これらのツールを使用することで家計管理も行え、日々のデータ入力が効果的です。

会計ソフトやアプリに関する詳細は、以下の記事でも解説していますので、ぜひ参考にしてみてください。

②税理士に委託する

税金のプロである税理士に確定申告の処理を依頼してもいいでしょう。ただし、それなりの費用がかかってきます。以下に依頼する内容に応じた相場をまとめておきましたので、参考にしてください。

| 内容 | 売り上げ | 費用相場 |

| 確定申告のみ | ①500万円以下 ②1000万円以下:5万円〜10万円 ③1000万円以上:10万円以上 | ①3万円〜5万円 ②5万円〜10万円 ③10万円以上 |

| 月間顧問料のみ | ①1000万円以下 ②1000万円以上 | ①1回につき2,000円〜1万円 ②1回につき3,000円〜2万円 ※回数が多いほうが1回あたりの値段は安い |

| 記帳代行業務のみ | ①1000万円以下 ②1000万円以上 | ①月額5,000円〜月額1万円 ②月額7,000万円〜月額15,000円 |

中には、相場よりも安い値段で請け負っている税理士もいます。複数人の税理士を見比べてみて、自分の希望する条件に合う人を探してみてください。

まとめ

①支払う税金の種類が分からない

②会社員の頃より税金が高い

③税金を払おうと思ったら、期日を過ぎてしまった

④どこまで経費に含めていいか迷う

⑤節税をしたいけど、どんな方法があるか分からない

⑥確定申告の仕方が分からない

⑦税理士に税務作業を委託したいけど、顧問料が高い

独立を検討している方は、これらの悩みについて事前に対策を考えておくことで、独立後の負担を軽減できるでしょう。現在すでに独立している方は、一つずつ進めていくことで十分です。税金に関する知識を段階的に身につけていくことをおすすめします。

特にフリーランスの場合、税金に対する理解が浅いと、自身が損をする可能性もあります。徐々に学んでいくことで、自分のビジネスを適切に運営し、税金面でのトラブルを未然に防ぐことができます。将来の成功に向けて、着実に知識を深めていくことを心がけましょう。

フリーランスのエンジニアを目指すならテックビズに相談!

テックビズでは、「フリーランスエンジニアになりたい」「フリーランスエンジニアに今のスキルでなれるのか」「実際に案件を紹介してほしい」などのお悩みに対してキャリア面談を行なっております。

テックビズでは、ただ案件を紹介するだけでなく、キャリア面談をし、最適な案件をご紹介できるので、「平均年収720万円」「稼働継続率97%超」という実績を出しております。

フリーランスエンジニアに興味がある人は、ぜひテックビズのキャリア面談を活用してみてください。